TAVR推动百亿级“心尖上的生意”,未来十年国产生物瓣膜即将乘势而起

2020-11-09

心脏作为生命之源,数千年以来一直是医学禁区,被称为“上帝的底牌”。在外科手术发展的近 200 年历史中,心脏手术作为最具挑战性的领域之一,也是在较晚时候才真正实施。

但心脏相关的疾病早已难以忽视。根据《中国心血管健康与疾病报告 2019》数据,中国心血管病患病率处于持续上升阶段。2017 年,中国心血管病死亡率仍居首位,高于肿瘤及其他疾病。

心脏瓣膜病(HVD)是国内外常见的一种心脏病,据流行病学调查统计,中国心脏瓣膜病的发病率为 2.5%~3.2%,2018 年患者超过 2700 万人,其中超过 75 岁的老年人发病率高达 13.3%。随着老龄化程度加剧、慢性病高发,心脏瓣膜病潜在患者人数或将进一步增加,相关器械行业具有较大的增长潜力。本文将聚焦心脏瓣膜的发展趋势,探索本土制造的新时代。

人工心脏瓣膜的源起 人体心脏是个“四居室”,分别为左心房、左心室、右心房和右心室。心脏瓣膜是生长在人的心房和心室、或心室与大动脉之间的瓣膜,作为单向阀门以保证血流单方向流动。

心脏瓣膜是心脏的“看门人”,分别称为主动脉瓣、二尖瓣、三尖瓣和肺动脉瓣,由于先天性畸形、病理性或老年退行性等原因出现病变,影响了血流的运动,从而造成心脏功能异常,最终导致心脏功能衰竭的单瓣膜或多瓣膜病变,即为心脏瓣膜疾病。

人体内最常受累的瓣膜为二尖瓣、三尖瓣和主动脉瓣,这也是当前人工心脏瓣膜主要发展的三个方向。肺动脉瓣疾病主要见于先天性心脏病,发病率较低,相应的肺动脉瓣产品是瓣膜研发商们在瓣膜领域解决方案的一种补充。

心脏瓣膜的病变直接影响人体正常血液循环,严重者甚至危及生命,而此时往往需要修复或者更换人工心脏瓣膜。业内人士对生辉表示,目前行业内仍然推崇 “能修不换” 的原则,这也是很多瓣膜研发商将瓣膜修复作为创业初期目标的主要原因之一。

人工心脏瓣膜的应用始于上世纪 60 年代,是医疗器械领域最重要的发明之一,给中重度心脏瓣膜病患者带来了救治希望。

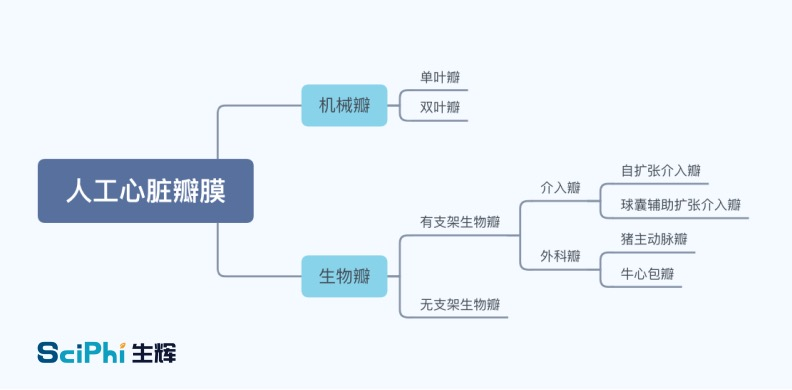

图丨人工心脏瓣膜的分类 按材料不同,人工心脏瓣膜可分为机械瓣和生物瓣两大类。2000 年以前,机械瓣的使用占据主流市场,美敦力(Medtronic)和圣犹达(St. Jude Medical)的机械瓣产品曾占据全球人工心脏瓣膜 80% 以上的市场份额。

图丨人工心脏瓣膜的分类 按材料不同,人工心脏瓣膜可分为机械瓣和生物瓣两大类。2000 年以前,机械瓣的使用占据主流市场,美敦力(Medtronic)和圣犹达(St. Jude Medical)的机械瓣产品曾占据全球人工心脏瓣膜 80% 以上的市场份额。

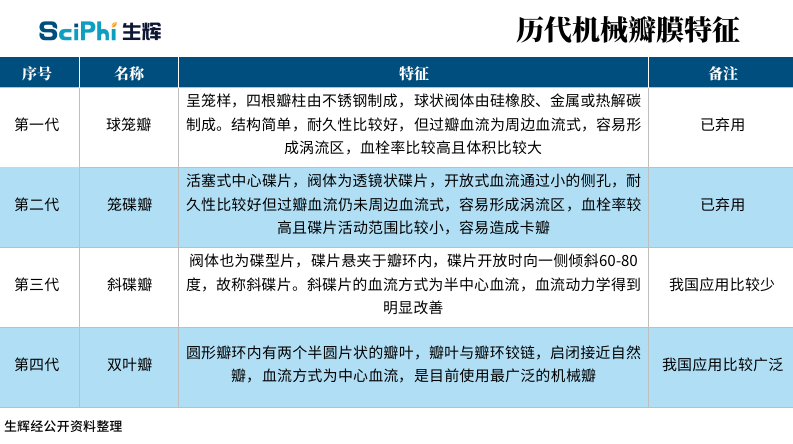

图丨历代机械瓣膜特征 但是机械瓣在使用中存在血液相容性问题,植入机械瓣的患者需要在术后终生服用抗凝药,且使用时有滴答声,50% 接受机械瓣植入的患者 10 年后可能出现残疾、死亡,同时有万分之一的卡瓣机率导致危急病情。于是,生物瓣逐渐替代机械瓣成为主流应用。

图丨历代机械瓣膜特征 但是机械瓣在使用中存在血液相容性问题,植入机械瓣的患者需要在术后终生服用抗凝药,且使用时有滴答声,50% 接受机械瓣植入的患者 10 年后可能出现残疾、死亡,同时有万分之一的卡瓣机率导致危急病情。于是,生物瓣逐渐替代机械瓣成为主流应用。

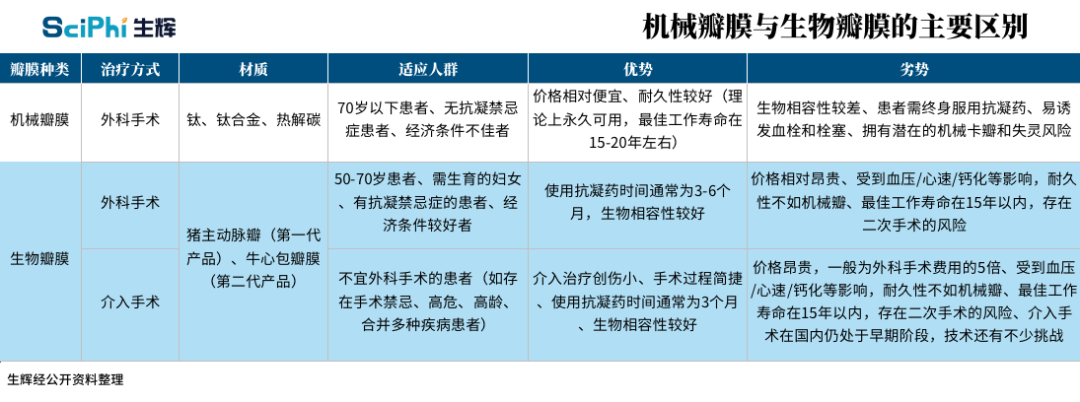

图丨机械瓣膜与生物瓣膜的主要区别 生物瓣与人体瓣膜生物学特征相似,具有较好的生物相容性和血流动力学性能,凝血、溶血和血栓等问题发生率低,患者术后仅需服用 3~6 个月的抗凝药物。但生物瓣的使用寿命短于机械瓣,最多仅能维持 15 年时间,这是其在国内应用首先的原因之一。

图丨机械瓣膜与生物瓣膜的主要区别 生物瓣与人体瓣膜生物学特征相似,具有较好的生物相容性和血流动力学性能,凝血、溶血和血栓等问题发生率低,患者术后仅需服用 3~6 个月的抗凝药物。但生物瓣的使用寿命短于机械瓣,最多仅能维持 15 年时间,这是其在国内应用首先的原因之一。

国内机械瓣仍占主导,大量换瓣需求仍未释放

尽管经过对比来看,生物瓣的性能优于机械瓣,但由于种种原因,我国机械瓣的使用率仍然远高于生物瓣。 首先,中国瓣膜市场与欧美国家最大的不同在于,风湿性心脏病是中国患者换瓣的主要原因,患者趋于年轻化且二尖瓣换瓣需求大,年轻化的患者需要往往倾向于使用时间更久的机械瓣。由于机械瓣价格便宜、预期使用寿命长,且生物瓣的学术推广不足,因此机械瓣在市场中的占比大。 不过,伴随着我国人口寿命增加以及人口老龄化加剧,退行性心脏瓣膜病的发病率则呈现出快速增加的趋势。使用机械瓣的比例在减小,而选择使用生物瓣的比例明显增加。 根据华经产业研究院数据,2019 年我国心脏瓣膜的需求约在 8 万枚左右,其中机械瓣膜约为 6 万枚,生物瓣膜约为 2 万枚。目前,心脏瓣膜的进口依存度仍较高,国内生物瓣 85% 的市场份额来源于爱德华生命科学((Edwards Lifesciences)、美敦力和雅培(Abbott)三家进口品牌,进口替代空间巨大。  图丨金仕生物信力®人工生物心脏瓣膜(来源:金仕生物官网) 以金仕生物正在进行临床试验的信力®人工生物心脏瓣膜为例,该产品解决了目前生物瓣膜易钙化、使用寿命短的难题,使用时长可提升至 20 年,预计于 2021 年上市。金仕生物创始人钟生平对生辉表示:“目前,欧美国家生物瓣与机械瓣的使用率对比大概是 8:2,我国恰恰相反,随着国产生物瓣抗钙化能力和使用寿命的进一步改善,我认为生物瓣在国内还有很大的市场机会。”

图丨金仕生物信力®人工生物心脏瓣膜(来源:金仕生物官网) 以金仕生物正在进行临床试验的信力®人工生物心脏瓣膜为例,该产品解决了目前生物瓣膜易钙化、使用寿命短的难题,使用时长可提升至 20 年,预计于 2021 年上市。金仕生物创始人钟生平对生辉表示:“目前,欧美国家生物瓣与机械瓣的使用率对比大概是 8:2,我国恰恰相反,随着国产生物瓣抗钙化能力和使用寿命的进一步改善,我认为生物瓣在国内还有很大的市场机会。”

TAVR 市场仍是一片“净土”,国企仍待突围

随着人工心脏瓣膜的演进,心脏瓣膜病的手术方式也先后经历了最早的无法治疗、传统外科手术(1.0 时代)、微创外科手术(2.0 时代),目前已经迎来了导管介入治疗时代(3.0 时代)。

虽然目前外科手术治疗仍是大多数重度瓣膜病变患者的首选治疗手段,但其存在创伤大、术后死亡率高、并发症较多的风险。近年来,伴随着经导管瓣膜植入 / 修复术逐渐成熟并广泛应用,尤其是经导管主动脉瓣置换术(TAVR/TAVI)和经导管二尖瓣夹合术(MitraClip)的循证学依据较为充分,创伤大大减少,是心脏瓣膜疾病介入治疗领域里程碑式的进展。

从 2012 年中国第一例国产经导管主动脉瓣在中国医学科学院阜外医院置入成功,至 2018 年 TAVR 手术数量已达到 1000 例,国产介入瓣产品的研发和生产也随之快速增长。沛嘉医疗、启明医疗的相继上市,也吸引了资本的目光。

图丨国产心脏瓣膜器械市场竞争格局 TAVR 是国内医疗创新器械少有的国内企业相对占据优势的细分领域。目前,国内仅有 3 款 TAVR 产品上市,分别为杰成医疗的 J-Valve、启明医疗的 VenusA-Valve 和爱德华生命科学的 Sapien 3 瓣膜系统(进口)。此外,沛嘉医疗、微创心通、纽脉医疗、健世生物、科凯生命科学、金仕生物等也是市场参与者。

图丨国产心脏瓣膜器械市场竞争格局 TAVR 是国内医疗创新器械少有的国内企业相对占据优势的细分领域。目前,国内仅有 3 款 TAVR 产品上市,分别为杰成医疗的 J-Valve、启明医疗的 VenusA-Valve 和爱德华生命科学的 Sapien 3 瓣膜系统(进口)。此外,沛嘉医疗、微创心通、纽脉医疗、健世生物、科凯生命科学、金仕生物等也是市场参与者。

截至目前,沛嘉医疗第一代 TAVR 产品 TaurusOne® 的注册申请已获 NMPA 受理,第二代产品 TaurusElite® 已经顺利完成全部病人入组。与 TaurusOne® 相比,TaurusElite® 的输送器具备了可回收功能,能实现必要时在人工主动脉瓣完全释放前的回收,医生可重新调整人工主动脉瓣的位置及方向。金仕生物向生辉透露,该公司自主研发的 TAVR 产品 PRO Style 即将进行临床试验,若顺利上市将会是全球首款预装 TAVR 产品,打开包装即可使用。

不过,我们也应该明晰一点,在 TAVR 领域,国内外至少有 5 年技术差距。钟生平对生辉说:“国外很多产品已经迭代到了第二代、第三代,可回收等技术都做到了标配,但我国在研和进入临床试验的产品很少具备这一功能,国内企业要做的事还有很多。”

文章及图片来源:DeepTech深科技