百年GE刚刚确认分拆!这厢GE医疗与罗氏诊断共同官宣

2021-11-10

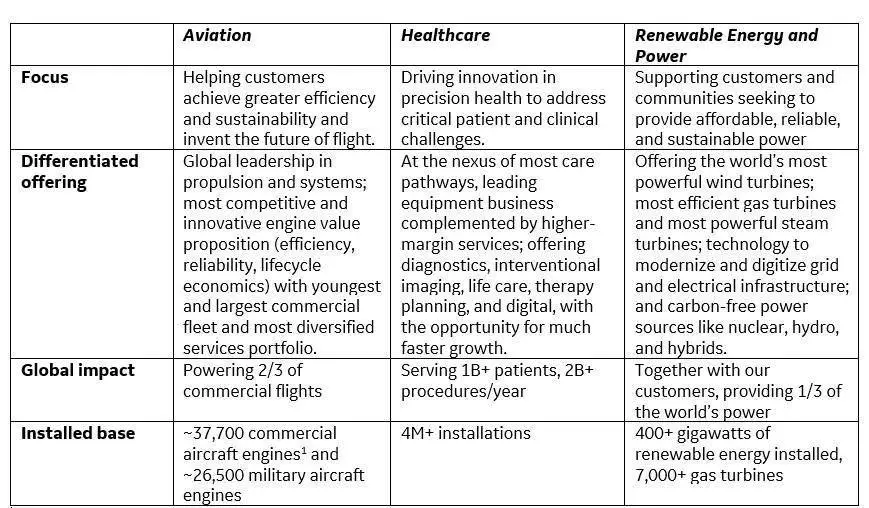

新浪报道,通用电气计划重组为三个上市公司,分别专注于航空、医疗健康和能源;计划在2023年分拆医疗健康业务,2024年分拆能源业务;通用电气自身将成为专注于航空业务的公司。

重组将通过以下方式:

1)寻求免税剥离GE医疗集团,在2023年初创建一家专注于精准医疗领域的纯业务公司,通用电气预计将保留19.9%的股份;

2)将GE可再生能源、GE电力和GE数字合并为一项业务,引领能源转型,并在2024年初寻求免税剥离该能源业务;

3)通过这些交易,通用电气自身将成为一家专注于航空业务的公司。

简而言之,通用电气计划在2023年初剥离医疗保健业务,并在2024年初剥离能源业务。该公司预计将产生约20亿美元的一次性分离、过渡和运营成本,以及少于5亿美元的税收成本。

在管理层方面,Lawrence Culp将担任GE医疗集团的非执行董事长;他将继续担任通用电气的董事长兼首席执行官,直到第二次剥离,届时他将领导通用电气航空业务为主的公司。

Peter Arduini将于2022年1月1日起担任GE医疗集团总裁兼首席执行官。Scott Strazik将担任合并后能源业务的首席执行官,而John Slattery将继续担任航空业务的首席执行官。

首席执行官Lawrence Culp表示:“通过创建三家行业领先的全球上市公司,每一家都可以从更专注、量身定制的资本配置和战略灵活性中受益,以推动客户、投资者和员工的长期增长和价值。我们正在运用我们的技术专长、领导力和全球影响力,更好地服务我们的客户。”

尽管通用电气近期表现突出,但其股票在过去20年的表现却严重逊于市场。FactSet的数据显示,自2009年以来,该股每年下跌2%,而标准普尔500指数的年回报率为9%。近年来,该公司一直受到高负债的困扰,这引起了华尔街的担忧。通用电气表示,新公司的资本结构将于晚些时候公布。该公司表示,将利用最近出售航空融资部门的收入来偿还债务。

这位通用电气的首席执行官Lawrence Culp可是大有来头!

2018年10月1日,通用电气在官网宣布,公司董事Lawrence Culp继任成为通用电气新任董事长兼CEO。该任命已通过董事会无记名投票获批,即刻生效。通用电气换帅的消息发布后,股票在盘前大涨16%,此前通用电气股价已经跌至9年最低。

业内有云“GE高管满天下”,在GE一百多年的经营中,虽历任10位CEO,却为业内培养了超过155位CEO,几乎没有“空降兵”,也不存在CEO离开时无人接任的现象, 但是在今天这个神话被打破了。这次上位的Lawrence Culp并非出身哥家,是货真价实的“空降兵”,不知道诸位骄傲的哥家人内心有何感想。

Lawrence Culp,通用电气新董事长兼CEO

(图片来源于GE官网)

当然Lawrence Culp绝非泛泛之辈。现年55岁的Lawrence Culp出身丹纳赫,曾在2000年至2014年期间担任丹纳赫公司的董事长兼首席执行官。

通用电气的声明中称,Lawrence Culp具备“成功带领公司转型的经验”,所指的就是Lawrence Culp曾通过一系列并购整合,将丹纳赫公司从一家工业制造商转型成为科技公司的经历。

而对于通用电气股东来说,更看重的是Lawrence Culp的另一能力—回馈股东。在其担任丹纳赫公司掌门人的14年中,丹纳赫公司市值和收入均涨了5倍。

尽管有些意外,约翰·弗兰纳里的下台也在情理之中。2017年8月刚履新的约翰·弗兰纳里在上任后的一年确实做了很多的改革。但是华尔街已经没什么耐心了,并没有给他足够的时间来证明自己。

从2018年4月开始Lawrence Culp就已经是GE董事会成员了,相信就是华尔街势力的提前布局。随着Lawrence Culp的入主GE,激进的组织架构调整不可避免。同时二季度,通用电气的电力部门前景持续恶化,预计将无法完成2018年的盈利预测,并面临“商誉”的大幅下调,董事会的耐心已经非常有限了。

LarryCulp被任命CEO消息一出,华尔街对此反映积极,通用电气股价上涨超过9%。而这一年多来Larry确实看起来没有内部人的心性约束,比较大刀阔斧、雷厉风行,通用电气2018年底时的9大事业群,到了2019年底,已变为6大事业群,交通、照明、油气三大事业群已消失,营收从2018年的1216亿美元降为2019年的950亿美元,净利润则从2018年的-206亿美元(应和阿尔斯通商誉减值计提有关)变为2019年的4.16亿美元,利润率很低,负债则依然很高:2019年底的2437亿美元总负债,比2018年底的2658亿美元总负债,降低得不是很多。

正是在这样的背景下,通用电气出让其生物制药板块。有报道说通用电气后续会进一步将通用医疗(2019年营收199亿美元,包括生物制药33亿美元在内,超过丹纳赫总营收,2020年情况应该会反过来)等进一步剥离,未来仅聚焦航空、电力、新能源三大业务板块。

这样的背景,也解释了通用电气卖生物制药业务时,为何需要买家以现金方式支付收购价款,尽管金额巨大!通用电气需要拿钱还债,优化财务报表,重赢投资者信心。

LarryCulp自己解释卖生物制药业务但目前暂时继续保留医疗板块的原因:“这次交易后,GE保留了价值170亿美金的制造MRI和其它医疗设备的业务。这可以让我们在评估各种可能的选项的同时,持续聚焦于提升我们的核心的影像业务。我们在中短期内也许不会采取什么特殊的行动。我们今天所做的事,可以帮助我们去探寻所有关于核心影像业务发展的可能性”。

对丹纳赫而言,其长久以来,收购虽频繁,但相对低调,除了2015年138亿美元收购PALL公司,丹纳赫很少大规模并购。应该这也是华尔街看好Larry Culp的原因,其在位期间“审慎”收购和配置资产,没有赌命的收购,但很多次较小规模收购成绩和成效优异,丹纳赫在2001-2014年间营收和市值都增加5倍!

经过三十多年精心发展,丹纳赫已积累足够的并购能力和实力,也是市场上少有的能一次性拿出214亿美元现金进行收购的买家。这应该是GE选择丹纳赫作为最终买家的根本原因,而不是Larry与老东家的私谊。GE出让的BioPharma 其实是很优质的产业资产,该业务能够跟丹纳赫的生命科学业务强强联合,产生协同效应。收购完成后,丹纳赫生命科学业务板块2020年将破百亿美元营收,增长50%以上,并从而推动丹纳赫成为生命科学领域里的全球领导者,这对丹纳赫无疑有着重要意义。

以上丹纳赫和GE交易前后股价与市值比较,可以看到双方214亿美元生命科学业务交易,对丹纳赫股价和市值形成坚定支撑,丹纳赫目前看应该是这个交易的赢家。而GE在交易后股价虽短期提振,但从一年多变化来看,此交易根本没有改变GE股价和市值的颓势。即便GE不算这个交易的输家,至少这个交易并没有给GE股价和市值形成坚定支撑。GE重振之路,似乎还没到拐点。

特别地,经过此交易,丹纳赫市值已从交易前的低于GE,变成远超GE!对丹纳赫来说,这是有意义的超越!

当年,丹纳赫刚刚诞生时,GE是美国企业翘楚,丹纳赫看GE,应该唯有高山仰止!如今三十多年过去,丹纳赫已成长为美国及全世界称道的并购之王,市值超千亿美元,而GE却在近20年走上了一条衰落之路,市值近日只有635亿美元,远低于丹纳赫。

更有象征意义的在于:GE一向内部提拔CEO,并以向美国各大公司输出CEO而著称;而如今,是丹纳赫自身培养的前CEO出任GE CEO,并由丹纳赫出巨额现金收购GE重要业务和资产!

GE在衰老,丹纳赫在崛起,丹纳赫是否正在并将持续取代GE的江湖地位?!至少短期内,GE还没有根本扭转颓势,而丹纳赫向上发展的势头也看不到停歇。丹纳赫与GE的故事,值得继续长期关注和续。

罗氏诊断中国与GE医疗官宣在非公医疗领域的具体合作项目已成功落地

此外,在这几天召开的进博会上,医疗界两大巨头——罗氏诊断中国与GE医疗中国宣布再次强强携手,于第四届中国国际进口博览会(以下简称“进博会”)正式达成其非公医疗领域合作落地。

该合作旨在整合双方全球领先的体外诊断及影像诊断解决方案,共同推动高医学价值的创新诊断技术在中国非公医疗卫生机构的应用,支持中国非公医疗卫生机构的诊疗能力建设,造福更多患者。

GE医疗与罗氏诊断非公板块深化战略合作启动仪式

包括双方共同助力全国数百家非公医院的建设与学科发展,为数千万名患者提供更优质的医疗服务;同时联合开发移动医院、车载体检中心等解决方案。在未来,双方将继续深化战略合作,共同探索以疾病预防为中心、更贴近社区与患者的创新医疗服务模式,为“十四五”规划下非公医疗事业可持续发展提供新的思路和模式,推进“健康中国2030”。

来源:体外诊断网